ニュース

三菱電機㈱との資本業務提携強化 および第三者割当による新株式発行についてのお知らせ【パイオニア】

2013年5月13日

当社は、三菱電機㈱(以下「三菱電機」といいます。)との間で、カーナビゲーション・プラットフォームの開発を中心とした協業のさらなる強化に向けて協議を進めてまいりましたが、平成25年5月13日開催の当社取締役会において、資本業務提携契約を締結し、三菱電機との間のカーナビゲーション・プラットフォームの開発に関する業務提携をさらに強化するために、同社を割当先とする第三者割当による新株式発行(以下「本第三者割当」といいます。)を実施することを決議しましたので、下記のとおりお知らせいたします。

なお、当社は、本日開催の取締役会において、上記に加え、㈱エヌ・ティ・ティ・ドコモ(以下「NTTドコモ」といいます。)と事業提携を行い、それに合わせて同社に対する第三者割当による新株式発行を実施することについても決議しておりますが、その詳細につきましては、本日の発表資料「㈱エヌ・ティ・ティ・ドコモとの資本業務提携および第三者割当による新株式発行についてのお知らせ」をご覧下さい。

Ⅰ. 資本業務提携強化

1. 資本業務提携強化の目的および理由

当社は、技術力・商品力・ブランド力の高いカーエレクトロニクス事業をコア事業と位置づけており、その競争力強化と当該事業におけるトップレベルのポジションをグローバルに確立すべく、従来の業務提携の強化・充実を積極的に進めてまいります。

これまで、当社と三菱電機は、カーナビゲーション・プラットフォームの開発を共同で推進し、開発力強化と開発効率向上に取り組んでまいりました。現在のカーエレクトロニクス業界を取り巻く、自動車の小型化や低価格化に伴う製品の低価格化、OEMビジネス拡大の加速と国内市販市場の減速などの変化を踏まえ、両社はこのたびの業務提携強化によって、市場競争のさらなる激化に対応するコスト競争力の向上を行うとともに、次世代車載機器の共同開発体制を構築し強化を図るべく、関係を一層強固なものとしてまいります。

2. 業務提携強化の内容

これまで両社の業務提携により築き上げてきたカーナビゲーション・プラットフォーム開発力を強化・充実すべく、当社の商品開発力と、三菱電機の車両情報(車両制御情報)連携技術などを融合し、将来の車載マルチメディア技術基盤の確立と技術革新に対応してまいります。

3. 資本提携の内容

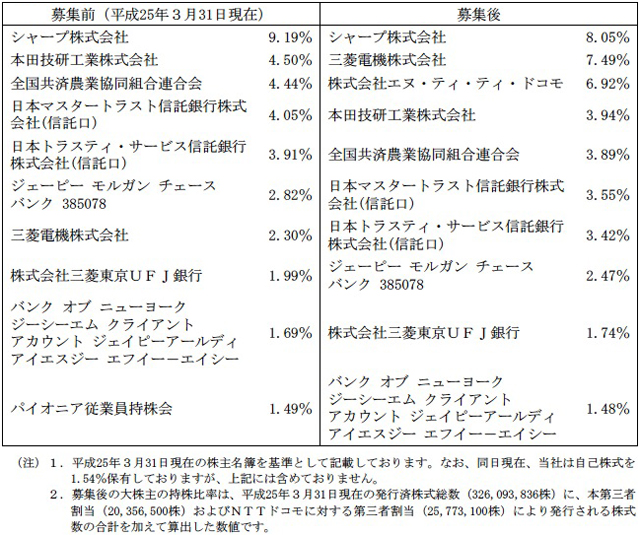

当社は、本第三者割当により、三菱電機に当社の普通株式20,356,500株(三菱電機が既に保有している当社普通株式と合わせて本第三者割当およびNTTドコモに対する第三者割当後の所有議決権割合7.59%、発行済株式総数に対する割合7.49%)を割り当てます。資本提携の詳細は、後記「Ⅱ.第三者割当による新株式発行」をご参照下さい。

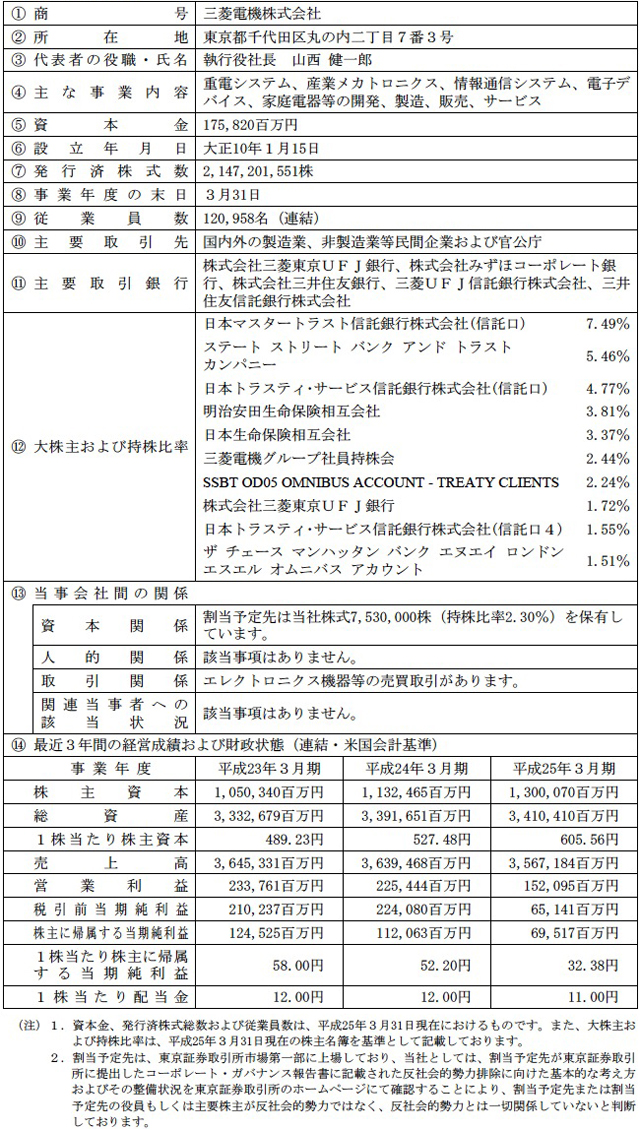

4. 業務提携先の概要

業務提携先である三菱電機の概要につきましては、下記「Ⅱ.第三者割当による新株式発行6.割当予定先の選定理由等 (1)割当予定先の概要」をご参照下さい。

5. 日程

(1) 取締役会決議日 平成25年5月13日(月曜日)

(2) 資本業務提携契約締結日 平成25年5月13日(月曜日)

(3) なお、当社と三菱電機との間で新たな共同開発契約が平成25年6月28日(金曜日)までに締結される予定です。

6. 今後の見通し

本業務提携強化による平成26年3月期業績に与える影響については精査中であり、必要に応じて速やかにお知らせいたします。また、中期的な内容については早期に提携の効果が得られるよう、共同開発を精力的に推進してまいります。

Ⅱ. 第三者割当による新株式発行

2. 第三者割当による新株式発行の目的および理由

上記Ⅰ.1.に記載のとおり、当社は、技術力・商品力・ブランド力の高いカーエレクトロニクス事業をコア事業と位置づけており、その競争力強化と当該事業におけるトップレベルのポジションをグローバルに確立すべく、従来の業務提携の強化・充実を積極的に進めてまいります。

これまで、当社と三菱電機は、カーナビゲーション・プラットフォームの開発を共同で推進し、開発力強化と開発効率向上に取り組んでまいりました。また、平成22年2月9日に「三菱電機㈱との業務提携強化および第三者割当による新株式発行についてのお知らせ」にて公表しましたとおり、当社は三菱電機と同日付で資本提携契約を締結し、三菱電機に対して第三者割当により新株式を発行するとともに、その後業務提携を進めてまいりましたが、現在のカーエレクトロニクス業界を取り巻く変化を踏まえ、両社はこのたびの業務提携強化によって、市場競争のさらなる激化に対応するコスト競争力の向上、次世代ナビゲーションの開発力強化を図り、関係を一層強固なものとするため、三菱電機に対して第三者割当による新株式発行を行うことといたしました。

3. 調達する資金の額、使途および支出予定時期

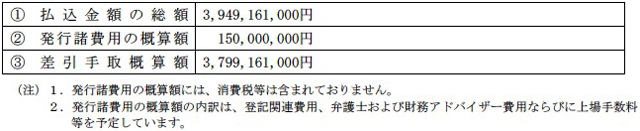

(1) 調達する資金の額

(2) 調達する資金の具体的な使途および支出予定時期

本第三者割当による調達資金約38億円は、三菱電機との次世代カーナビゲーションシステムのハードウェア・ソフトウェアプラットフォームの共同開発等に係る資金に全額を充当する予定ですが、具体的には、当社と三菱電機との間の共同開発等に関する協議を経て払込期日後に決定いたします。調達する資金の支出予定時期については平成26年3月期から平成28年3月期までを予定しており、支出までの間は当社銀行口座において管理いたします。

4. 資金使途の合理性に関する考え方

三菱電機との業務提携強化を確実に進める上で必要となる資金等に充当することは、当社の企業価値向上に資するものであり、合理的な使途であると判断しております。

5. 発行条件等の合理性

(1) 払込金額の算定根拠およびその具体的内容

払込金額は、本第三者割当に係る取締役会決議日の直前営業日である平成25年5月10日(以下「直前営業日」といいます。)までの3か月間(平成25年2月11日から平成25年5月10日)の東京証券取引所における当社普通株式の普通取引の終値の単純平均値(以下「直前3か月間平均値」といいます。)である194円(円未満切捨て。以下同じ。)といたしました。

本第三者割当の払込金額の算定方法について直前3か月間平均値を採用した理由につきましては、当社株式の市場価格は、平成25年2月12日発表の平成25年3月期第3四半期の業績が計画を下回ったことや、同日に平成25年3月期業績予想の下方修正を発表したことを受けて大きく下落し、その後平成25年4月に入り株式市場全体の回復を受けて一旦上昇傾向に転じたものの、平成25年4月26日に平成25年3月期業績予想を再度下方修正したことから再び下落するなど、直近の短期間に大きく変動していることを考慮し、公正な払込金額を決定する上で、直前営業日という特定の日の株価を使用することに代えて、平均株価という平準化された値を参考とすることが算定根拠として客観性が高く、また、これらの当社発表により当社株価が影響を受けた時期を含む期間における株価を考慮するのが妥当であると判断したものです。直前営業日までの1か月間(平成25年4月11日から平成25年5月10日)の終値の単純平均値206円(以下「直前1か月間平均値」といいます。)を採用しなかったのは、平成25年4月以降の株式市場全体の回復を受けた期間が中心となるため、また、直前営業日までの6か月間(平成24年11月11日から平成25年5月10日)の終値の単純平均値203円(以下「直前6か月間平均値」といいます。)を採用しなかったのは、上記の当社発表による影響を受けない株価が織り込まれる期間が大部分となるため、合理的でないと判断したことによります。なお、かかる払込金額194円は、直前営業日の終値215円に対しては9.8%のディスカウント、直前1か月間平均値206円に対しては5.8%のディスカウント、直前6か月間平均値203円に対しては4.4%のディスカウントとなります。また、かかる払込金額の算定は日本証券業協会の「第三者割当増資の取扱いに関する指針」にも準拠しております。

当社といたしましては、かかる払込金額は合理的で有利発行に当たらないと判断しており、本第三者割当に係る取締役会に出席した当社の監査役3名(うち社外監査役2名)全員が、当該払込金額は上記指針に準拠するものであり、特に有利な払込金額には該当しない旨の意見を表明しております。

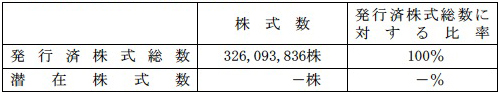

(2) 発行数量および株式の希薄化の規模が合理的であると判断した根拠

本第三者割当およびNTTドコモに対する第三者割当により発行される新株式は合計で46,129,600株(議決権数461,296個)であり、現在の当社の発行済株式総数326,093,836株(平成25年3月31日現在の総議決権数3,208,959個)に対する割合は14.1%(議決権における割合14.4%)となります。

今回の新株式発行規模は、三菱電機およびNTTドコモとの関係をそれぞれ強化するために必要な数量と判断いたしました。また、三菱電機との関係強化により、市場競争のさらなる激化に対応するコスト競争力の向上、次世代ナビゲーションの開発力強化を図り、企業価値を向上させていくことが可能であり、NTTドコモとの関係強化により、自動車と通信システムを組み合わせてリアルタイムに情報を提供するテレマティックス分野の事業を拡大し、企業価値を向上させていくことが可能であり、さらに本第三者割当およびNTTドコモに対する第三者割当による調達資金と併せて、平成25年5月13日発表の中期事業計画の柱の一つであるビジネスモデル変革による新価値創造にも繋がると考えております。

(2) 割当予定先を選定した理由

上記Ⅰ.1.に記載のとおり、これまで、当社と三菱電機は、カーナビゲーション・プラットフォームの開発を共同で推進し、開発力強化と開発効率向上に取り組んでまいりましたが、現在のカーエレクトロニクス業界を取り巻く変化を踏まえ、両社は、市場競争のさらなる激化に対応するコスト競争力の向上、次世代ナビゲーションの開発力強化を図るべく、業務提携を強化することといたしました。この業務提携を一層、円滑かつ確実に実行し、当社の競争力と企業価値の向上に資するため、三菱電機を本第三者割当の割当先としたものです。

(3) 割当予定先の保有方針

三菱電機からは、割り当てる新株式の保有方針について、中・長期に保有する意向であることを口頭で確認しております。

なお、当社は三菱電機に対して、払込期日から2年以内に割当新株式の全部または一部を割当先が譲渡した場合には、譲渡を受けた者の氏名または名称および譲渡株式数等の内容を直ちに当社へ書面により報告すること、当社が当該報告内容を東京証券取引所に報告すること、ならびに当該報告内容が公衆縦覧に供されることに同意することにつき、確約書の発行を依頼する予定です。

(4) 割当予定先の払込みに要する財産の存在について確認した内容

三菱電機が関東財務局長に提出した直近の有価証券報告書(平成24年6月28日提出)および四半期報告書(平成25年2月12日提出)に記載の売上高、総資産額、純資産額、現預金等の状況を確認した結果、本第三者割当の払込みについて問題のないことを確認しております。

8. 今後の見通し

本第三者割当は当社の財務体質を改善・強化し、中長期的な成長と収益性改善に資するものと考えております。

9. 企業行動規範上の手続きに関する事項

本第三者割当およびNTTドコモに対する第三者割当は、①希薄化率が25%未満であること、②支配株主の異動を伴うものではないことから、東京証券取引所の定める有価証券上場規程第432条に定める独立第三者からの意見入手および株主各位の意思確認の手続きは必要とされておりません。

10. 最近3年間の業績およびエクイティ・ファイナンスの状況等

(1) 最近3年間の業績(連結)

(4) 最近3年間のエクイティ・ファイナンスの状況

該当事項はありません。

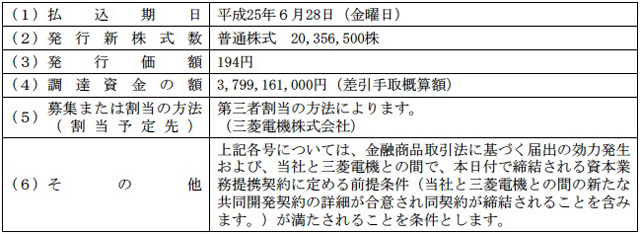

11. 発行要項

(1) 発行新株式数 : 普通株式 20,356,500株

(2) 払込金額 : 194円

(3) 払込金額の総額 : 3,949,161,000円

(4) 増加する資本金の額 : 1,974,580,500円(1株につき金97円)

(5) 増加する資本準備金の額 : 1,974,580,500円(1株につき金97円)

(6) 募集または割当の方法 : 第三者割当

(7) 払込期日 : 平成25年6月28日(金曜日)

(8) 割当先および割当株式数 : 三菱電機㈱ 普通株式 20,356,500株

(9) 上記各号については、金融商品取引法に基づく届出の効力発生および、当社と三菱電機との間で、本日付で締結される資本業務提携契約に定める前提条件(当社と三菱電機との間の新たな共同開発契約の詳細が合意され同契約が締結されることを含みます。)が満たされることを条件とします。

パイオニア株式会社ホームページはこちら